JUROS ? LUCROS ? Englobamento de Rendimentos de Capitais no IRS

Declarar no IRS, englobar ou não ?

Os rendimentos de capitais podem ser declarados no IRS no anexo E. O quadro 4A destina-se a rendimentos sujeitos a retenção na fonte a taxas liberatórias, os quais estão isentos de serem declarados.

OPÇÃO PELO ENGLOBAMENTO

No entanto, mesmo estado isentos de declaração, os rendimentos provenientes da aplicação do próprio capital em produtos financeiros, como os juros, lucros, etc. podem ser declarados em IRS.

VANTAGEM DO ENGLOBAMENTO

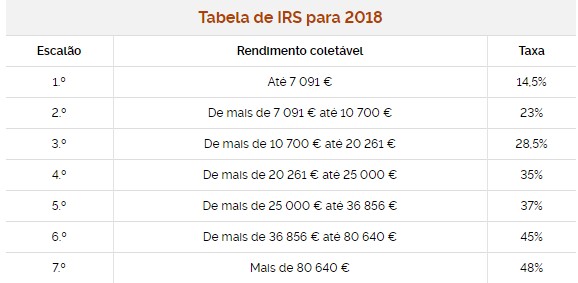

Ao optar elo englobamento no quadro 4A, os rendimentos do contribuinte deixam de estar sujeitos a uma taxa liberatória (na maior parte dos investimentos de 28%) e passam a estar sujeitos à taxa de IRS do seu escalão. Se a taxa do escalão de IRS for menos que essa percentagem (28%) o contribuinte fica a ganhar com o englobamento.

Regra geral, se os rendimentos colectáveis forem inferiores a € 7091 (1º. escalão) compensa englobar no IRS, pois a taxa a aplicar é menor (14,5%) em assim o contribuinte poderá recuperar parte do dinheiro que já descontou (neste caso a diferença seria de 13.5% de valor eventualmente pago.

No 2º escalão, (até € 10700), encontra-se com uma taxa de 23%, pelo que de igual modo compensa, mas a recuperação do valor já entregue como taxa liberatória já é menor (28-23=5%).

No 3º escalão (até € 20261) já se encontra com uma taxa de 28,5% (superior a 28%),desta forma, a partir deste escalão não compensa englobar.

Saiba mais sobre rendimentos de capitais de categoria E.

Veja Tabela Escalões IRS 2018:

Temos ainda que ter em conta algumas particularidades, como por exemplo,

OS LUCROS DISTRIBUÍDOS

por sociedades a pessoas singulares são apenas tributados a 50%, em sede de IRS.

Desde que englobados nos restantes rendimentos do sujeito passivo.

Havendo uma distribuição de lucros da empresa em que o contribuinte detém participações, apenas metade do valor auferido fica sujeito a tributação.

EVITAR A DUPLA TRIBUTAÇÃO

A situação está prevista no Artigo 40ºAdo código do IRS, de forma a atenuar a dupla tributação económica de lucros devidos por pessoas colectivas. Se assim não fosse, os rendimentos gerados pelas empresas seriam tributados duas vezes: Primeiro pela Entidade que a gerou (a EMPRESA no IRC, por se tratar de pessoa colectiva); depois já no IRS, pelos sócios da mesma, na proporção das participações detidas na empresa.

CONDIÇÕES DA TRIBUTAÇÃO DOS LUCROS A 50%

Apenas um sujeito passivo residente em território nacional pode beneficiar da tributação sobre apenas metade dos rendimentos resultantes da distribuição de lucros de empresas. Desde que sejam "sujeitas e não isentas de IRC", acrescenta a Lei, e com sede em território nacional.

Reunidas as condições, será apenas considerado para tributação metade do valor de lucros distribuidos, se o contribuinte optar pelo englobamento. Caso contrário , o rendimentos fica sujeito a uma taxa de IRS de 28%.

Este artigos são meramente informativos, e recordatórios.

Não sou jornalista nem nada que se pareça, apenas gosto de informar os seguidores do nossa newsletter, do nosso site e os nossos estimados clientes.

A perfeição ainda é algo inalcansável, apenas tento melhorar diariamente, tento seguir os padrões e ensinanças que tenho adquirido ao longo da vida e o que vou aprendendo nesta parte mais técnica por trabalhar na área contabilística á mais de duas décadas.

Por isso, em relação a estes artigos estou sempre recetiva a sugestões, criticas construtivas e opiniões

Muito grata por ter lido o meu artigo.

Se gostou e lhe foi útil, partilhe e comente..

Já se inscreveu na nossa Newsletter ?

Inscreva - se na nossa newsletter para receber mais artigos.

Fique descansado não faremos Spam!

Fique descansado não faremos Spam!